К нам едет "ревизор": как венчурные фонды проводят анализ компаний

К нам едет "ревизор": как венчурные фонды проводят анализ компаний

Венчурные инвестиции (от англ. venture, рискованное начинание) — высокорисковые вложения в ранние компании с целью получения высокого заработка.

Венчурные фонды и частные инвесторы получают за свое финансирование долю компании. Самый популярный способ выхода из инвестиции — продажа стратегическому покупателю либо выход компании на IPO.

Выделяют различные стадии венчурного инвестирования. На ранних (pre-seed, seed) риски самые высокие. На более поздних этапах (например, series A — series C) риски ниже. Чем выше стадия, тем сложнее зайти в проект: конкуренция сильнее, суммы больше.

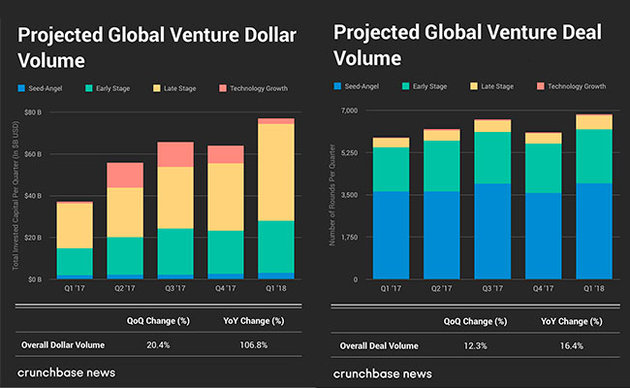

Инфографика Crunchbase наглядно демонстрирует, что на более ранних стадиях заключается больше сделок, но вот по количеству средств распределение совсем другое: поздние стадии "побеждают".

Источник: Crunchbase

Доходность вложений может быть колоссальной, поэтому венчурные инвестиции привлекательны для частных инвесторов и партнеров венчурных фондов. Благодаря венчурному капиталу становится возможным развитие инновационных высокотехнологичных стартапов, впоследствии меняющих целые отрасли и подходы к ведению бизнеса, которые прежде могли не меняться десятки лет.

Стратегии инвестирования

Каждый состоявшийся венчурный фонд выработал свою стратегию инвестирования, чтобы максимизировать количество успешных сделок. Некоторые фонды фокусируются на посевных инвестициях с малыми чеками в большое число начинающих стартапов, другие — предпочитают вкладывать крупные суммы в проекты, которые уже зарекомендовали себя на рынке.

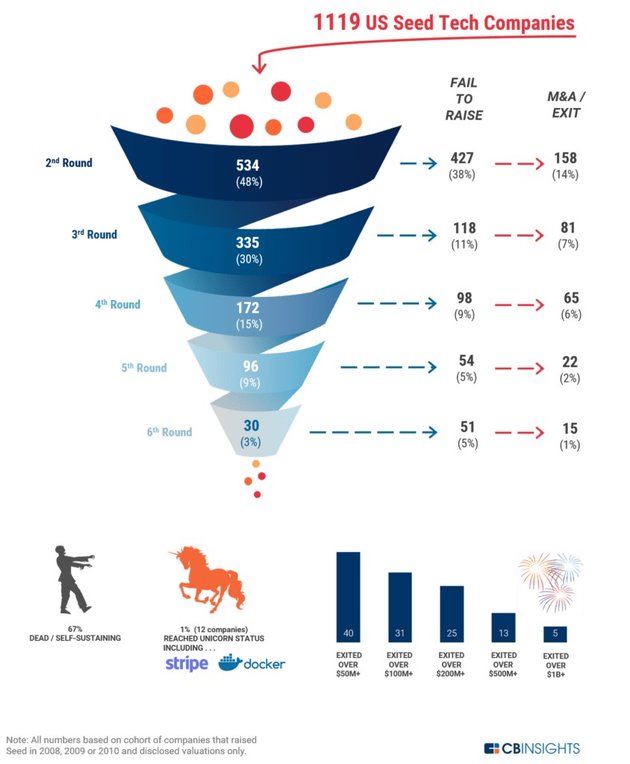

Мы в GR Capital обычно инвестируем суммы $1–5 млн в стартапы на стадиях series A–C. Соотношение риска к возврату на данной стадии намного привлекательнее. Например, на схеме CB Insights видно, какой процент стартапов, проинвестированных в Seed-стадии, поднимают следующие раунды инвестиций.

Источник: CB Insights

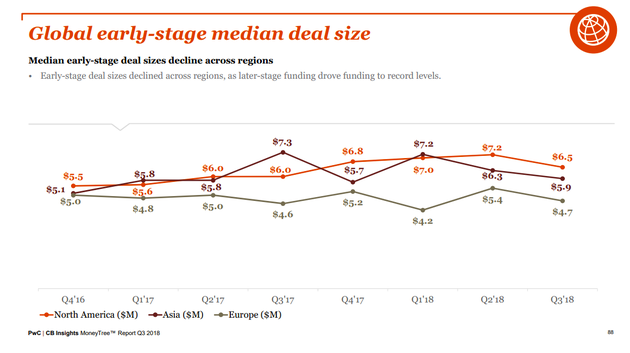

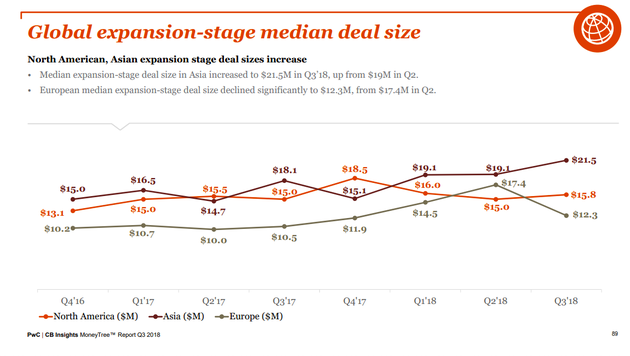

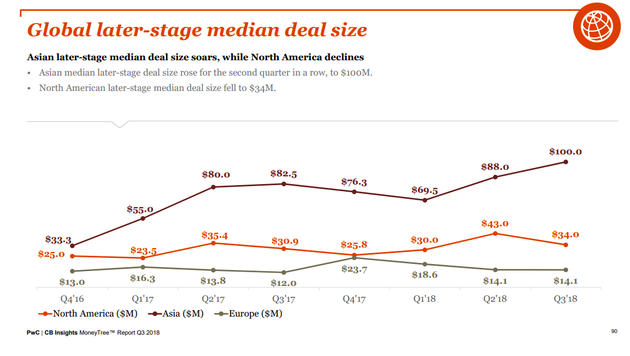

Чтобы оценить примерный размер раунда (в зависимости от стадии и рынка), можно ориентироваться на инфографику PwC.

Источник: PwC MoneyTree Report, Q3 2018

Фонд придерживается подхода tactical growth investments, чтобы при минимальных рисках инвестирования сохранять высокую доходность. Подход строится на трех принципах:

- Инвестируем в технологические компании, потому что они создают новые рынки либо существенно улучшают существующие.

- Финансируем проекты, которые уже успешно проверили бизнес-модель на основных рынках и требуют инвестиций для масштабирования.

- Рассматриваем возможность продать бизнес или выйти на IPO через 3–5 лет.

Еще один секрет успеха — ко-инвестирование с ведущими фондами из США и Европы. Чтобы видеть самые перспективные стартапы, нужно смотреть в ту же сторону, что и мировые лидеры. Вместе мы вкладываем средства в прорывные технологические проекты в Европе и США, которые уже доказали успешность бизнес-модели.

Как фонды ищут стартапы для инвестирования

Венчурных денег гораздо больше, чем по-настоящему перспективных стартапов. В США и Западной Европе инвестиционные фонды конкурируют за право сделать инвестицию в перспективный проект.

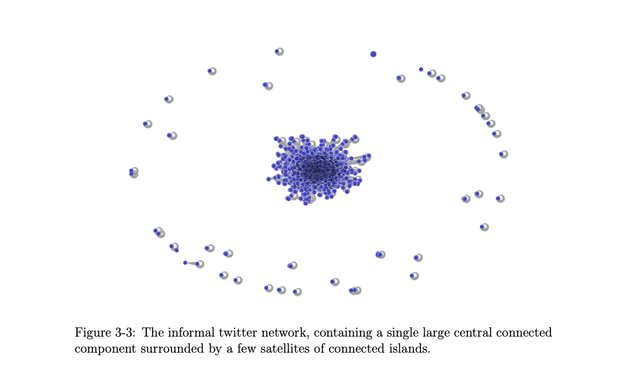

Венчурный бизнес — это бизнес связей и экспертизы. Доказательством этому служит эксперимент, проведенный в MIT. В 2015 году ученые проверили связи между 1 271 Twitter-юзерами из заранее собранного "венчурного" списка, проанализировав 45 521 твит. Авторы эксперимента проверяли, как часто венчурные капиталисты общаются между собой и ретвитят друг друга. И вот как расположились твиты на графике.

Источник: Analyzing VC Influence on Startup Success. A people-centric network theory approach, Beth M. Hadley, Massachusetts Institute of Technology, 2017.

Венчур закрытый клуб состоит из трех групп: инвесторов, стратегов и инновационных компаний. Будучи в нем, вы понимаете ключевые компании в каждом секторе, их потенциальных покупателей и инвесторов, которые являются лучшими специалистами в этом направлении.

Скажем, сейчас наблюдается рост интереса венчурных инвесторов к foodtech-стартапам, в том числе к рынку food delivery. Pitchbook посвятил этому вопросу отдельный материал. Но и стартапов на этом перспективном рынке много, поэтому крайне важно правильно выбрать, в кого именно инвестировать. Мы вместе с топовыми мировыми фондами профинансировали сразу две компании этой отрасли Deliveroo и Glovo. Они работают в разных сегментах, поэтому друг с другом прямо не конкурируют, что позволяет нам зайти на этот рынок сразу с двух сторон.

Совместное инвестирование становится возможным благодаря сети контактов, поэтому репутация и экспертиза фонда не менее важна, чем реноме стартапа. Например, GR Capital на мировом рынке знают как фонд, который может помочь с выходом на рынок Восточной Европы. Еще нас знают как сильных аналитиков и финансистов: команда фонда — бывшие банкиры и консультанты, каждый из партнеров создал более 50 проектов во всех развитых индустриях.

Мы активно помогаем компаниям в трансформации и расширении из бизнеса, а также в усилении R&D направления. Благодаря такой экспертизе команды мы единственные в Украине, кто инвестирует на поздних стадиях в ведущие технологические компании Европы и США.

Критерии оценки проектов

Универсальной схемы для анализа стартапа нет — критерии меняются в зависимости от продукта, индустрии, стадии развития, стратегии выхода на рынок. Однако основные факторы, на которые фонд обращает внимание при первоначальной оценке проекта, такие:

- Устойчивость и масштабируемость бизнес-модели

- Размер целевого рынка

- Конкурентное поле сегодня и в будущем

- Команда.

Эти ключевые блоки — как экспресс-тест, с помощью которого мы за 15 минут разговора можем определить свой интерес.

Команда играет определяющую роль в проекте, ведь это те люди, которые ведут компанию во время смены стратегий, интернациональной экспансии, фандрейзинга, пивотов и других ключевых периодов. Но не менее важный критерий — рынок. Иногда инвесторы настолько увлекаются харизмой основателей и сплоченностью команды, что закрывают глаза на малый размер или даже полное отсутствие рынка. Команду всегда можно усилить безболезненно, чего не скажешь о смене базового рынка.

Если первая оценка по четырем критериям положительная, то 2–4 недели уходит на детальный анализ "ДНК проекта" — на изучение 30 внешних и внутренних факторов.

Пример первичного анализа стартапа

Вот пример первичной оценки проекта на примере стартапа Glovo из нашего портфеля. Glovo — международный сервис курьерской доставки чего угодно за 60 минут. Недавно стартап вышел на украинский рынок и уже запустился в Киеве.

Бизнес-модель: Сервис позволяет заказать доставку не только еды из ресторана, но и вообще любую посылку весом до 9 кг. Такая модель диверсифицирует риски и дает возможность масштабироваться в разных регионах (сервис сейчас работает в 20 странах и 67 городах). Экономика заказа подтверждена в различных городах, как и способность быстро занимать новые рынки.

Рынок: Рынок одной только доставки еды составляет около $100 млрд глобально, и прогнозируется рост этого рынка на 3,7% ежегодно.

Конкурентное поле: Сервис запускается в странах и городах, где уже есть достаточный рынок, чтобы зарабатывать и масштабироваться, но при этом рынок не занят монополистом.

Команда: Три кофаундера с опытом и экспертизой, а также штат в несколько сот сотрудников.

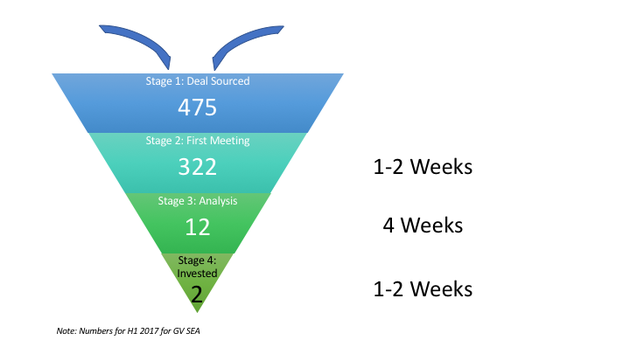

Это очень поверхностная оценка, но она дает возможность понять, стоит ли дальше рассматривать проект для инвестирования. До стадии глубокого анализа доходят не все проекты. Например, фонд GREE Ventures приводит свои цифры: из 475 рассмотренных за квартал проектов анализ проходили только 12, а инвестиции получили два. И это фонд ранних стадий, на поздних отбор жестче.

Источник: Medium

| Карта сайта:

| Карта сайта: